第三节 债券的投资收益率

一、息票债券

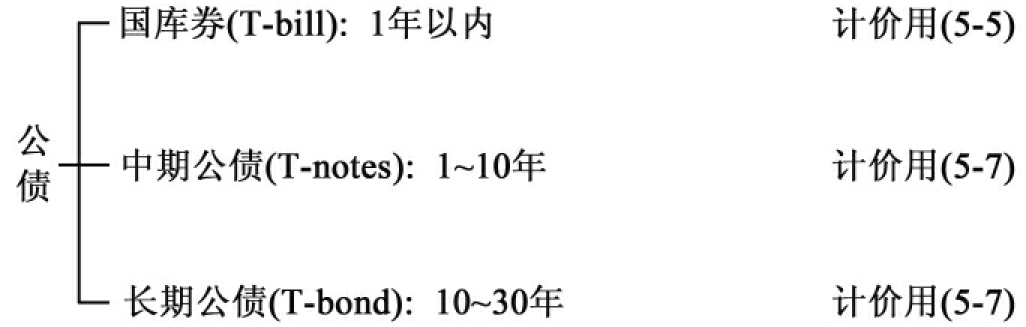

本节将介绍一种债券,可称为“息票债券”(coupon bond),债券通常指的是一年以上工具,息票债券即是每隔一段期间,持票人可将息票撕下,再到财政部指定的银行换取现金。美国公债的名称,一般是以年分类。见图5-6。

图5-6 美国公债分类

(一)息票债券的特征

(1)到期日通常超过1年。

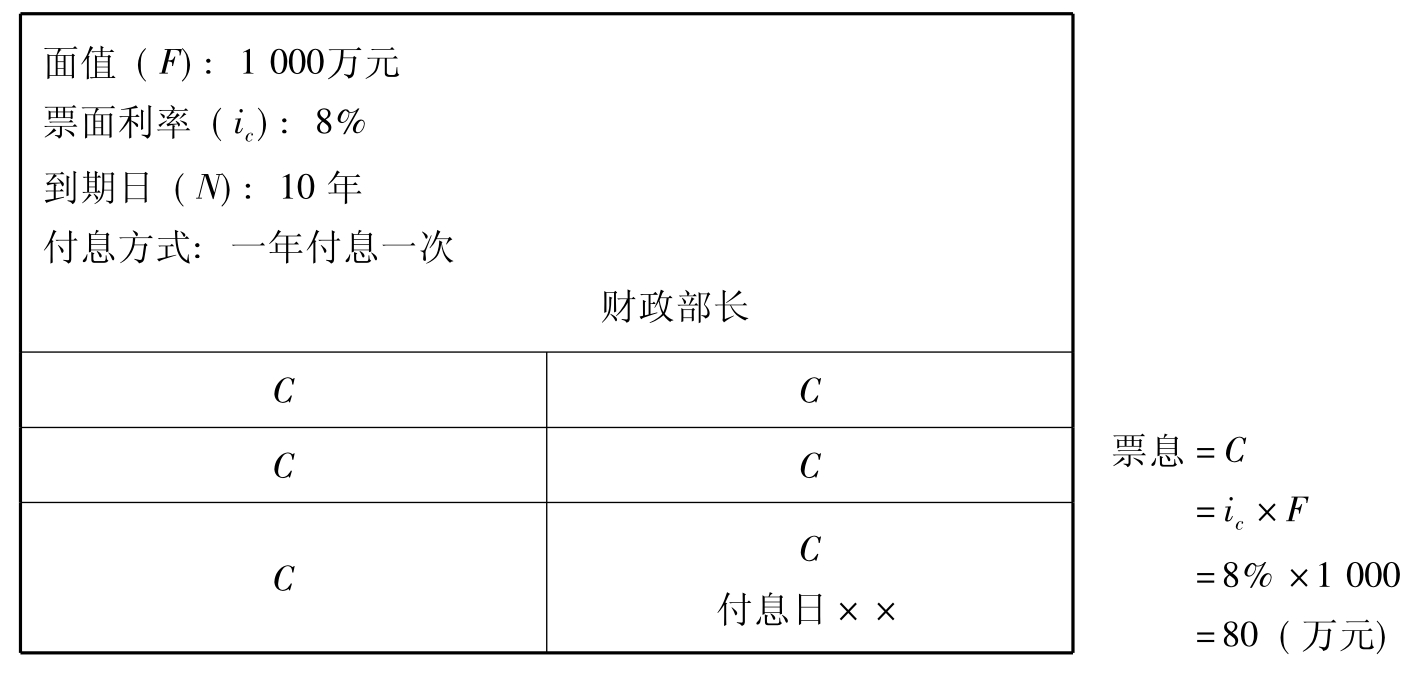

(2)通常每半年支付一次利息,每次支付时,可撕下一张息票到财政部指定银行领息,如图5-7所示的C即为可撕的息票。

(3)在到期日,支付本金最后一次的利息。

就图5-7的公债,我们想了解财政部想借1 000万元(面值F),每年支付一次利息(票息C),共支付10年(到期日N),其利率为8%(息票利率ic),则投资人愿出多少钱(购买价格P)买这一张公债?

图5-7 公债简例

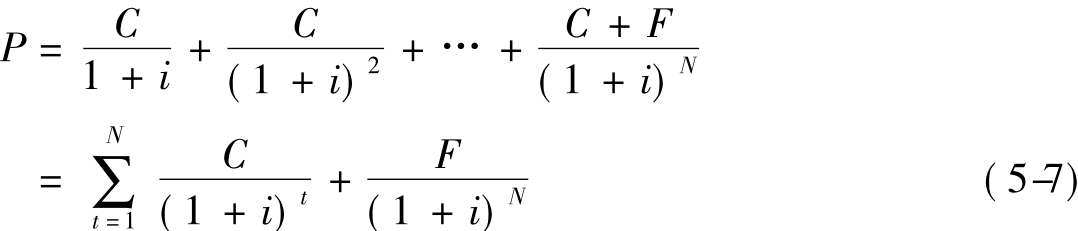

债券价格P的公式为

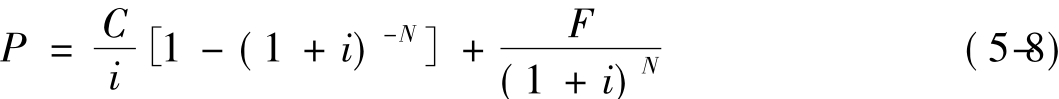

由于此公式的第一项即为本章第一节的固定贷款,故公式(5-7)可简化为

式中:

P:购买价格

C:票息

F:面值

N:支付次数

i:投资收益率

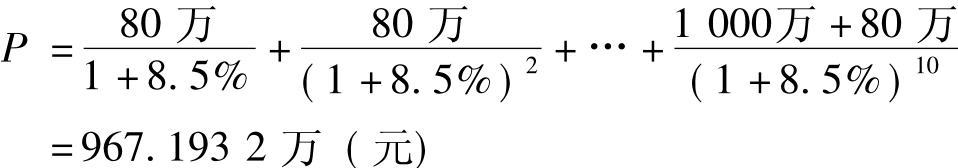

在本例中,假设投资人认为真正报酬率(即YTM)应不只8%,而为8.5%,则

练习题:

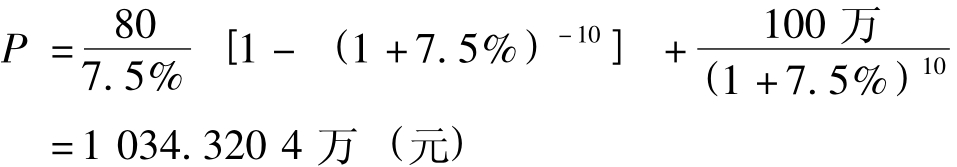

问:上题中,假设投资人认为市场利率为7.5%,则他愿付多少钱?

答:用快速公式

练习题:

问:如果上题的市场利率改为8%,则P=?

答:1 000万元。

(二)息票债券的价格与殖利率

由上述的两项练习题,可以得到债券价格与殖利率的关系。

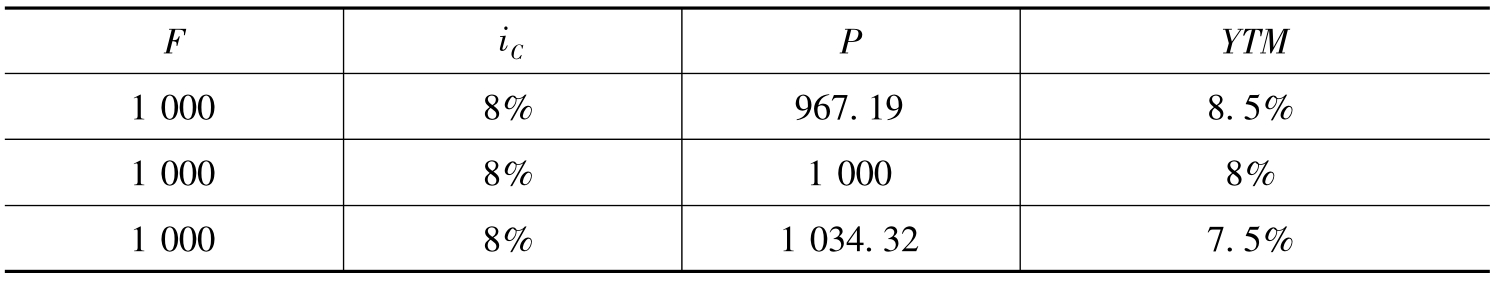

重新整理上述的三个数字题目的F、iC、P与YTM关系,如表5-1所示。

表5-1 债券价格与殖利率的关系

关系(1):债券价格与殖利率(最接近市场利率)走势相反。

关系(2):当面值F=售价P,则票面利率iC=到期殖利率YTM,称为平价出售(sell at par),故一般所谓“平价债券”,即指的是一张债券的面值等于售价。

这结论亦可以被证明如下:

将

C=iC×F=iC×P

及所有F改为P,再代回简易公式(5-8),即可得知iC=i=YTM

关系(3):当

F>P则iC<YTM(折价出售)

F<P则iC>YTM(溢价出售)

不用数学推导,我们也可以由直觉判断关系(3)的方向。

以F<P为例,这表示债券的售价高于面值,我们要问为什么投资人愿出较债券面值高的金额,购买此债券?其原因必定在于这张债券的支付期间所给的票息很高,当票息C很高,表示C=iC×F的iC很高,如果将关系(2)当一个比较基础,即F=P时,iC=YTM,则当F<P时,iC应超过YTM。

因此对筹资的公司而言,如果想筹资10亿元,则不能将票面利息订得太低,否则将筹不到10亿元。上述的关系可以整理如下:

溢价出售iC>YTM

平价出售iC=YTM

折价出售iC<YTM

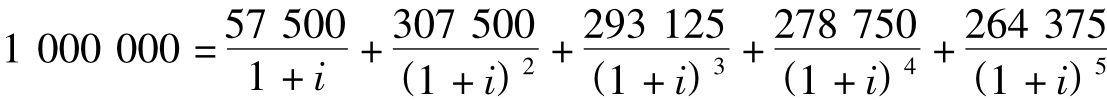

练习题:

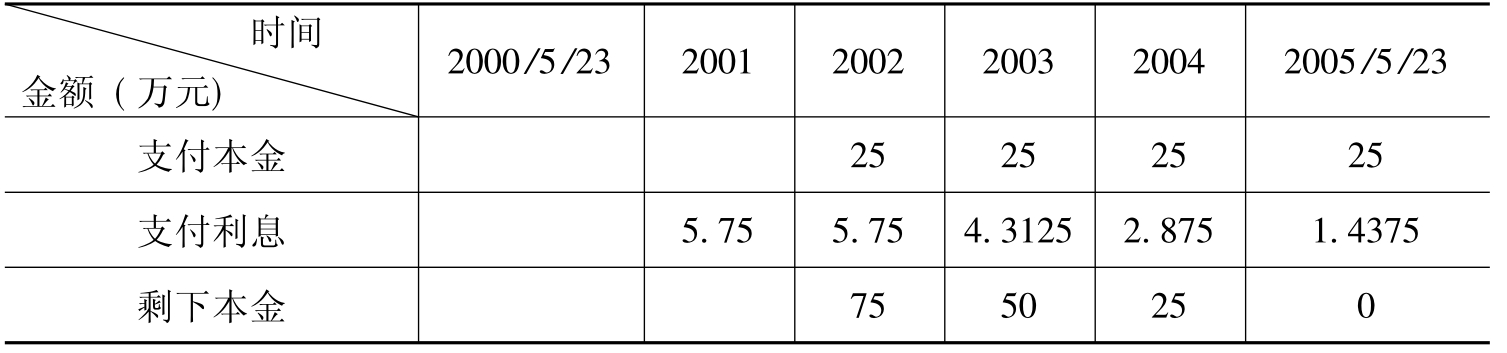

问:5年期的建设公债,面值100万元,以平价出售,2000年5月23日发行,至2005年5月23日到期,票面利率为5.75%,建设公债在发行满2年之后,每一年偿付本金的1/4,2000年5月的定期存款利率为8.0%。试问投资人值不值得买此公债?

答:

1=上一期(C)×5.75%

用i=8%代回:

53 240+263 631.69+232 692.08+204 889.57+179 929.18=934 382.52<1 000 000

因此第一次用8%太小,而现值只有934 328。在不考虑风险、流动性的状况下,不值得买此公债。

上述的例子皆是给定YTM,再求价格P,也当然可以先给P,再反求YTM也可以。例如,1 000元的10年期债券,而面值利率iC为10%,每年付息一次,则当售价为955元时,其到期殖利率YTM为多少?当求算YTM时,必须使用特殊的计算器,不过因为它是折价出售,故由关系(3)得知YTM>iC,此题的答案为10.75%。

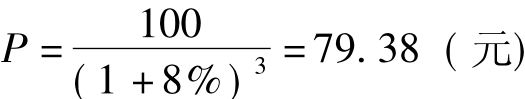

二、折现债券

折现债券在到期日前不付任何利息,故不适合到期日太长。试想如果某人向你借钱,10年后才一次将本利和还你,或是每半年就付你一次利息,最后一次还利息也还本金,何者的还款方式较易被你接受?就前者言,因为10年后才一次还本利和,这段长期间,投资人未能与公司接触,是否会担心公司早已人去楼空?因此,投资人较愿接受后者而不愿接受长期的折现债券。

公司也通常不愿发行长期折价债,因为一张长期的折价债券,在今天筹资时,公司恐怕收不到多少钱,例如,N=3年,i=8%,面值100元的折现债券公司今天只能收到

故折价债券很少超过3年,且通常到期日小于1年,而到期日如果超过一年,称为“深折现债券”(deep discount bond),表示售出时要大幅度折价。

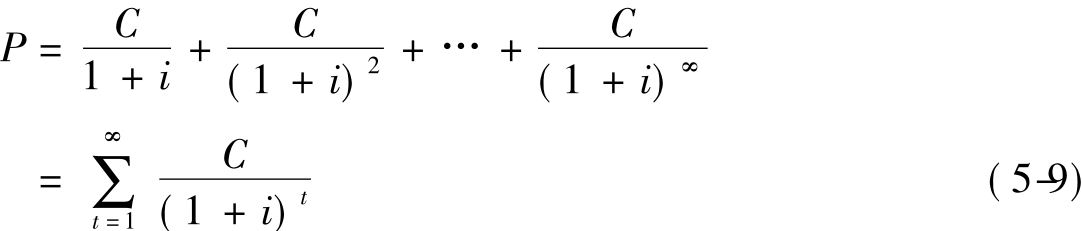

三、永久年金

所谓年金(annuity)指的即是每一期固定有一笔收入,例如前述的固定贷款或息票债券的票息C是一种年金。

永久年金(consol)也称为永久债券(perpetual bond)是不但每一期有一笔固定收入,且此收入永不停止,即

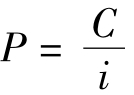

它也可简化成[2]

此时YTM=C/P,可以快速算出。

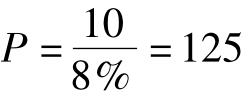

例如第一次世界大战时,英国决定发行永久年金,且言明只要英国存在一天,就会每年固定偿还10英镑,则英国人愿出多少钱买此债券?假设当时利率i=8%。

应用公式(5-10):

故只要现在出125英镑,可永远向英国每年领10英镑。

上一篇:我国的能源结构以煤炭为主的原因

下一篇:首钢搬迁调整工程的背景